Thu Nhập Chịu Thuế Tncn Là Gì, Các Vấn Đề Cơ Bản Về Thuế Thu Nhập Cá Nhân

Hàng năm các cá nhân có khoản thu nhập từ tiền lương cùng tiền công trong ngưỡng buộc phải nộp thuế thu nhập cá thể sẽ phải triển khai quyết toán thuế TNCN mang lại cơ thuế quan theo quy định. Phương pháp tính thuế thu nhập cá thể đơn giản cùng dễ thực hiện sau đây sẽ giúpngười nộp thuế hiểu rằng mức thuế mình cần được nộp là bao nhiêu. Bạn đang xem: Thu nhập chịu thuế tncn là gì

Cách tính thuế thu nhập cá thể phải nộp đến cơ quan tiền Thuế

1.Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân là khoản tiềnphải trích nộp từmột phần tiền lương vànguồn thu khác của người tạo ra thu nhập đóngcho ban ngành Thuế nhằm nộpvào túi tiền nhà nước sau thời điểm đã được bớt trừ. Thuế TNCN hiện nay naykhông vận dụng đối vớicác cá thể có thu nhập trung bình dưới mức nguyên tắc định bắt buộc đóng thuế.

Người laođộng nộp thuế thu nhập cá nhân có bạn phụ thuộc cũng trở nên được bớt trừ thuế theo quy định.

Như vậy rất có thể thấy người có thu nhập càng cao thì mức thuế TNCN bắt buộc nộp sẽ càng lớn.

1.1 Đối tương áp dụng tính thuế thu nhập cá nhân từ chi phí lương và tiền công

Căn cứ theo điều 2 luật, Thuế thu nhập cá thể sửa thay đổi năm 2012quy định về đối tượng người tiêu dùng nộp thuế có 2 nhóm đối tượng sau:

(1) cá nhân cư trú là cá nhân có nơi ở/ bên thuêthường xuyên tại nước ta theo luật pháp của pháp luậtvới thời hạn của các hợp đồng thuê đơn vị từ 183 ngày trở lên trong thời điểm tính thuế hoặc cá nhân có vị trí ở thường xuyên xuyên, có mặt tại nước ta từ 183 ngày trở lên trên trong một năm dương lịch hoặc vào 12 mon liên tục kể từ ngày đầu tiên xuất hiện tại Việt Nam. Trong đó, ngày cho và ngày đi sẽ được tính là 1 trong ngày.

02 trường hợp áp dụng tính thuế TNCN của cá thể cư trú là:

Cá nhân ký hợp đồng lao rượu cồn từ 03 tháng trở lên,

Cá nhânký phù hợp đồng lao rượu cồn dưới 03 tháng hoặckhông cam kết hợp đồng lao động.

(2) cá nhân không cư trú là ngườikhông đáp ứng đầy đủ điều kiện của cá nhân cư trú thì được xác định là cá nhân không cư trú thường là fan nước ngoài thao tác làm việc tại Việt Nam.

1.2 Căn cứ pháp luật về thuế thunhập cá nhân

Luật Thuế TNCN năm 2007

Luật sửa đổi, bổ sung cập nhật Luật thuế thu nhập cá nhân năm 2012

Thông bốn 111/2013/TT-BTC

Nghị quyết 954/2020/UBTVQH14

2. Phương pháp tính thuế thu nhập cá nhân năm 2023

Trước lúc tính thuế TNCN, bạn nộp thuế cần khẳng định được là cánhân trú ngụ hay cá nhân không trú ngụ bởi cách tính thuế thu nhập cá nhân được vận dụng đối2 đối tượng người tiêu dùng này là không giống nhau. Nắm thể:

2.2Cách tính thuế thu nhập cá nhân đối với cá thể cư trú

Trường thích hợp 1: cá nhân cư trúký hòa hợp đồng lao rượu cồn từ 03 tháng trở lênvà có thu nhập nhập từ chi phí lương, tiền công.

Các cách làm áp dụngtính thuế các khoản thu nhập cá nhân

(1): Thuế thu nhập cá thể cần nộp = các khoản thu nhập tính thuế x Thuế suất.

(2): thu nhập tính thuế = Thu nhập đề nghị chịu thuế - cáckhoản bớt trừ.

(3): Thu nhập yêu cầu chịu thuế = Tổng tiền lương nhận ra - những khoản được miễn thuế.

Người nộp thuếáp dụngcáccông thức tínhsố(1),(2),(3), nhằm tính mức thuếthu nhập cá nhân phải nộp theo công việc nhưsau:

Bước 1: Tính tổng các khoản thu nhập (tiền lương) dấn được.

Bước 2: Tính các khoản được miễn thuế

Cáckhoản các khoản thu nhập được miễn thuế (nếu có) từ tiền lương tiền công gồm:

- Khoản tiền lương có tác dụng thêm giờ, làmviệc ban đêm được trả cao hơn so với tiền lương thao tác trong thời gianhành chính.

- Thu nhậpcủa thuyền viên là người việt Nam thao tác cho hãng sản xuất tàu nước ta vận tải quốc tế hoặc hãng tàu củanước ngoài.

Bước 3: Tính thu nhập phảichịu thuế áp dụngcông thức số (3)

Bước 4: Tính những khoản giảm trừ

Các khoảngiảm trừ bao gồm

- bớt trừ gia cảnh đối với bạn dạng thân bạn nộp thuế là 132 triệu đồng/nămtương đương 11 triệu/ tháng vàđối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

- giảm trừ những khoản đóng bảo hiểm,đóng góp từ thiện, khuyến học, nhân đạo vàquỹ hưu trí từ bỏ nguyện.

Bước 5: Tính thu nhập cá nhân tính thuế theo phương pháp (2)

Để tính thuế suất người tính thuếáp dụng bảng biểu thuế lũy tiến từng phần đượcquy định trên Điều 22, qui định Thuế TNCN trong năm 2007 theo bảng sau:

Bảng: Biểu thuế luỹ tiến từng phần

Bậc thuế | Phần thu nhập cá nhân tính thuế/năm (triệu đồng) | Phần các khoản thu nhập tính thuế/tháng (triệu đồng) | Thuế suất (%) |

1 | Đến 60 | Đến 5 | 5 |

2 | Trên 60 mang đến 120 | Trên 5 mang lại 10 | 10 |

3 | Trên 120 mang lại 216 | Trên 10 mang đến 18 | 15 |

4 | Trên 216 cho 384 | Trên 18 cho 32 | 20 |

5 | Trên 384 cho 624 | Trên 32 cho 52 | 25 |

6 | Trên 624 mang đến 960 | Trên 52 mang lại 80 | 30 |

7 | Trên 960 | Trên 80 | 35 |

Các bậc tính thuế thu nhập cá nhân theo hiện tượng thuế TNCN

Như vậy bạn địa thế căn cứ theo phầnthu nhập tính thuế/tháng/năm của chính mình để xác minh mức thuế suất tương ứng

Áp dụng bí quyết (1) khi bạn đã hiểu rằng thu nhập tính thuế và thuế suất các bạn sẽ tính ra được thuế thu nhập cá nhân cần nộp.

Như vậy lúc đã hiểu rằng "thu nhập tính thuế" cùng "thuế suất" sẽ sở hữu 2 phương thức tính thuế thu nhập cá thể cần nộp như sau:

1 - phương pháp lũy tiến bằng cách tính số thuế yêu cầu nộp theo từng bậc thuế, tiếp đến cộng lại theo theo bảng thuế lũy tiến

2 - phương pháp rút gọn các bạn tính thu nhập tính thuế và vận dụng bảng tiếp sau đây để tính ra số thuế TNCN phải nộp:

Bảng:Cách tính số thuế TNCN yêu cầu nộp theo phương thức tối giản

Bậc | Thu nhập tính thuế | Thuế suất | Cách tính số thuế TNCN cần nộp | |

Cách tính 1 | Cách tính 2 | |||

1 | Đến 5 triệu | 5% | 0 triệu + 5% thu nhập tính thuế | 5% thu nhập cá nhân tính thuế |

2 | Trên 5 triệu - 10 triệu | 10% | 0,25 triệu + 10% các khoản thu nhập tính thuế bên trên 5 triệu | 10% thu nhập cá nhân tính thuế - 0,25 triệu |

3 | Trên 10 triệu - 18 triệu | 15% | 0,75 triệu + 15% các khoản thu nhập tính thuế trên 10 triệu | 15% các khoản thu nhập tính thuế - 0,75 triệu |

4 | Trên 18 triệu - 32 triệu | 20% | 1,95 triệu + 20% thu nhập cá nhân tính thuế bên trên 18 triệu | 20% các khoản thu nhập tính thuế - 1,65 triệu |

5 | Trên 32 triệu - 52 triệu | 25% | 4,75 triệu + 25% thu nhập cá nhân tính thuế trên 32 triệu | 25% các khoản thu nhập tính thuế - 3,25 triệu |

6 | Trên 52 triệu - 80 triệu | 30% | 9,75 triệu + 30% các khoản thu nhập tính thuế trên 52 triệu | 30 % các khoản thu nhập tính thuế - 5,85 triệu |

7 | Trên 80 triệu | 35% | 18,15 triệu + 35% TNTT trên 80 triệu | 35% TNTT - 9,85 triệu |

Trường phù hợp 2: cá nhân cư trú không ký kết hợp đồng lao đụng hoặc cam kết hợp đồng lao động dưới 03 tháng

Căn cứ điểm i khoản 1 Điều 25 Thông tứ 111/2013/TT-BTC hình thức như sau:

"Cá nhân cư trú ký kết hợp đồng lao cồn dưới 03 tháng hoặc không ký hợp đồng lao động nhưng có tổng giá trị trả các khoản thu nhập từ 02 triệu đồng/lần trở lên trên thì nên khấu trừ thuế theo nút 10% trên thu nhập cá nhân (khấu trừ luôn trước lúc trả tiền)".

Lưu ý: Trừ những trường hòa hợp làm khẳng định theo chủng loại 08/CK-TNCN trường hợp đủ đk trên.

Công thức tính thuế TNCN buộc phải nộp áp dụngnhư sau:

Thuế thu nhập cá thể phải nộp = 10% x Tổng thu nhập trước khi trả

2.2Cách tính thuế thu nhập cá nhân đối với cá nhân cư trú

Theo lao lý thì các cá thể không cư trú sẽ không được tính khoản giảm trừ gia cảnh yêu cầu chỉ cần phải có thu nhập chịu thuế > 0 sẽ nên nộp thuế thu nhậpvới mức thuế suất 20%/thu nhập chịu đựng thuế;

Các khoản được sút trừ gồm:khoản đóng góp bảo hiểm, quỹ hưu trí tự nguyện,đóng gópkhuyến học, nhân đạo, làmtừ thiện.

Căn cứ theo Khoản 1 Điều 18 Thông bốn 111/2013/TT-BTC điều khoản số thuế TNCN phải nộp đối với cá nhân không cư trú sẽ được tính theo phương pháp sau:

Thuế thu nhập cá nhân phải nộp = 20% x thu nhập cá nhân chịu thuế

Trong đó, thu nhập cá nhân chịu thuếbằng tổng chi phí lương, chi phí công vàcác khoản thu nhập khác mà cá nhân nộp thếnhận được vào kỳ tính thuế vàđược xác minh nhưthu nhập chịu thuế của cá thể cư trú.

3. Phương pháp tính thuế thuế thu nhập cá nhân online năm 2023

Thay vì bắt buộc áp dụng những công thức tính như đang đề cập bên trên,hiện nay người nộp thuếcó thể tính thuế TNCN trực tuyếntrên khối hệ thống tính thuế thu nhập cá nhân cá nhânnhư sau:

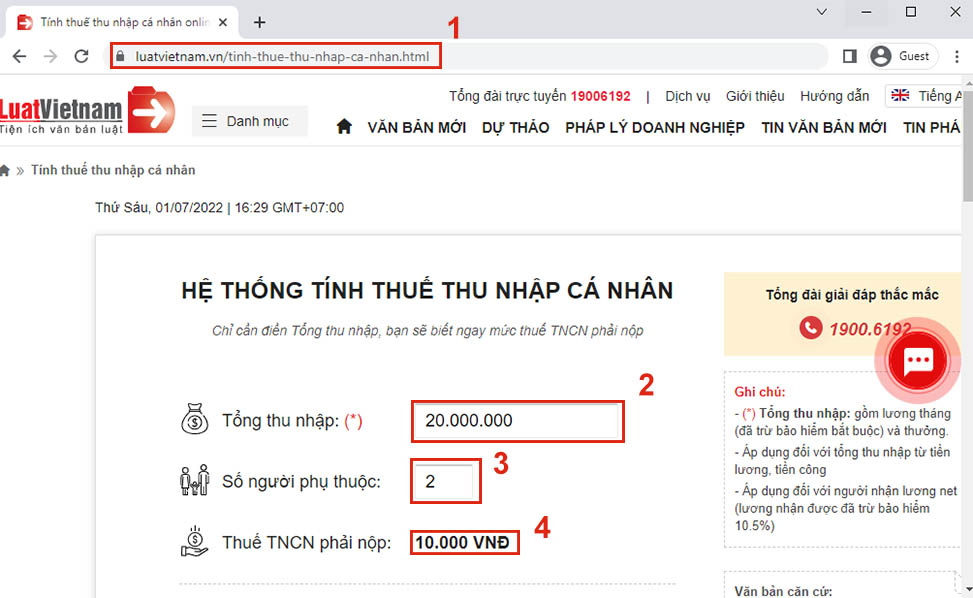

3.1 phương pháp tính thuế TNCN onlinetrênluat

Viet

Nam

Cách tính thuế TNCN online trên hệ thống của Luatvietnam

Bước 1: truy cập vào khối hệ thống tính ráng TNCN của Luat

Viet

Nam -https://luatvietnam.vn/tinh-thue-thu-nhap-ca-nhan.html(1)

Bước 2: Nhậptổng thu nhập (bắt buộc). Ví dụ Tổng thu nhập của bạn là trăng tròn triệu/ tháng (2)

Bước 3: Nhập số người phụ thuộc. Lấy một ví dụ là 2 (3)

Bước 4: Nhận kết quả về Thuế TNCN đề xuất nộp của cá nhân. Vì vậy thuế thu nhập bạn phải nộp vào thời điểm tháng đó là 10.000 VNĐ (4)

Lưu ý:(*) Tổng thu nhập: bao gồm lương tháng (đã trừ bảo đảm bắt buộc) cùng thưởng.

Áp dụng so với tổng các khoản thu nhập từ chi phí lương, chi phí công

Áp dụng đối với người nhận lương net (lương nhận ra đã trừ bảo hiểm 10.5%)

Diễn giải phương pháp tính thuế TNCN trên như sau

Giảm trừ bản thân = 11.000.000 vnđ

Giảm trừ người phụ thuộc vào = 2 x 4.400.000 = 8.800.000vnđ

Thu nhập chịu đựng thuế = 20.000.000 - 11.000.000 - 8.800.000 = 200.000vnđ

+ Bậc 1: thu nhập cá nhân tính thuế cho 05 triệu đồng, thuế suất 5%: 200.000 × 5% = 10.000vnđ

Như vậy,Thuế thu nhập cá thể của người nộp thuế= 10.000vnđ

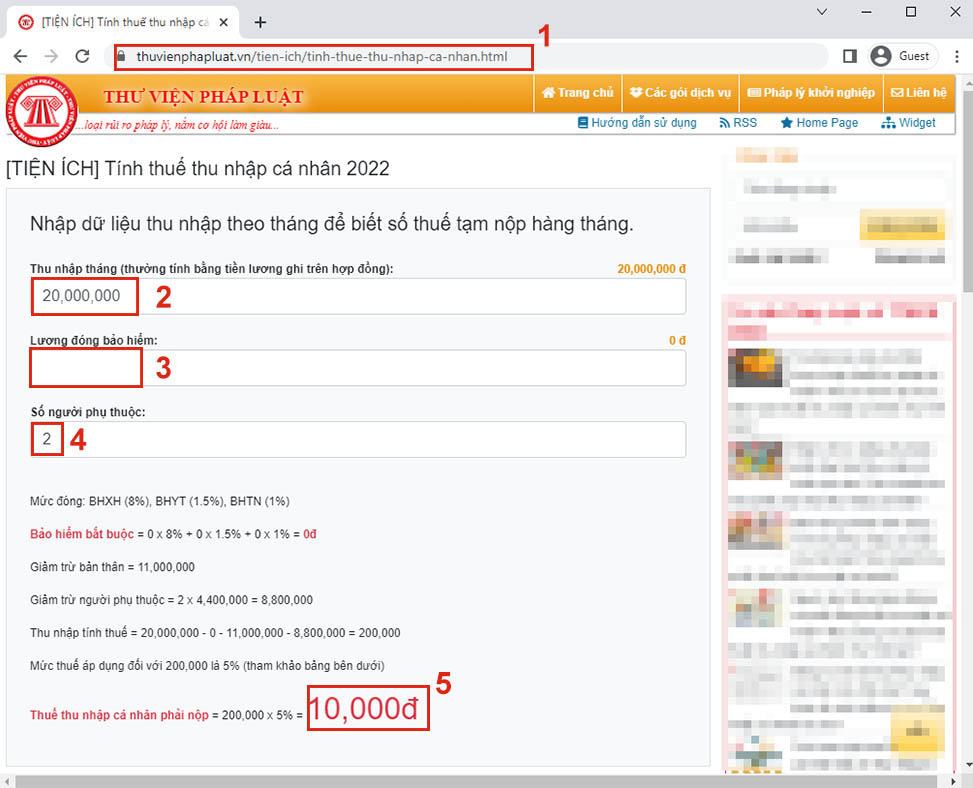

3.2Cách tính thuế thu nhập cá thể trên

Thuvienphapluat

Để thực hiện tính thuế các khoản thu nhập cá nhânonline sử dụng tiện ích tính thuế TNCNcủa thuvienphapluat,bạn thực hiện quá trình như gợi ý sau:

Tính thuế thu nhập cá thể online trên trang thuvienphapluat

Bước 1: bạn tru cập tiện ích tính thuế TNCN của Thuvienphapluat -https://thuvienphapluat.vn/tien-ich/tinh-thue-thu-nhap-ca-nhan.html(1)

Bước 2: Nhập các khoản thu nhập tháng,thường tính bởi tiền lương ghi trên thích hợp đồng. Lấy ví dụ là trăng tròn triệu/ mon (2)

Bước 3: Nhập lương đóng bảo hiểm, nếu bạn không từ bỏ nộp bảo hiểm thì mức đóng góp này =0 (3)

Bước 4: Nhập số fan phụ thuộc. Ví dụ bạn nộp thuế bao gồm 2 người dựa vào là vợ/con thìđiền là 2(4)

Bước 5: dìm kết qua thuế TNCN bắt buộc nộp (5)

Lưu ý:Thu nhập tháng thường xuyên tính bởi tiền lương ghi trên phù hợp đồngcủa ứng dụng này là tổng thu nhập cá nhân chịu thuế mức sử dụng tại Điều 10 với Điều 11 của dụng cụ thuế TNCN, đã tính những khoản sút trừ sau:

Các khoản đóng bảo hiểm, quỹ hưu trí từ nguyện.

Các khoản góp sức từ thiện, nhân đạo, khuyến học.

Mức tiền lương tháng phải chăng nhất nhằm đóng BHXH không được thấp rộng mức buổi tối thiểu vùng tại thời điểm đóng đối với người lao rượu cồn làm công việc hoặc chức vụ giản đơn lẻ trong điều kiện lao hễ bình thường.

Diễn giải phương pháp tính thuế TNCNtrên thuvienphapluat như sau:

Mức đóng: BHXH (8%), BHYT (1,5%), BHTN (1%)

Bảo hiểm phải = 0 x 8% + 0 x 1,5% + 0 x 1% = 0đ

Giảm trừ bạn dạng thân = 11.000.000vnđ

Giảm trừ người nhờ vào = 2 x 4.400.000 = 8.800.000vnđ

Thu nhập tính thuế = 20.000.000 - 0 - 11.000.000 - 8.800.000 = 200.000vnđ

Mức thuế áp dụng đối với 200.000 theo bảng biểu thuế lũy tiến từng phầnlà 5%

Thuế thu nhập cá nhân phải nộp = 200.000 x 5% = 10.000 vnđ

Như vậy với 2 cách tính thế thu nhập cá thể online bên trên đây người nộp thuếcó thể thuận lợi tínhđược mức thuế TNCN buộc phải nộp của bản thân một cách dễ dãi và thuận tiện.

Xác định những khoản giảm trừ để tính thu nhập cá nhân tính thuế

4. Thu nhập cá nhân chịu thuế và các khoản giảm trừ thuế TNCN

Thu nhập chịu đựng thuế là tổng thu nhập mà cá thể được đưa ra trả, không bao gồm các khoản dưới đây:

Tiền nạp năng lượng trưa, ăn giữa những ca làm cho việc.

Xem thêm: Chiến Tranh Biên Giới Vị Xuyên: Núi Đất Vẫn Thuộc Về Tổ Quốc

Tiền phụ cấp cho điện thoại.

Tiền phụ cung cấp trang phục.

Tiền công tác phí.

Thu nhập từ phần tiền lương hoặc chi phí công nhưng mà lao động làm thêm giờ, làm cho đêm.

4.1 các khoản giảm trừ thuế TNCN

(1) bớt trừ gia cảnh.

Theo cách thức Thuế TNCN giảm trừgia cảnh là số chi phí được trừ vào thu nhập chịu thuế trước khi tính thuếđối với thu nhập cá nhân từ tởm doanh, tiền lương, chi phí công của đối tượng người dùng chịu thuế là cá nhân cư trú.

Căn cứ theo quyết nghị 954/2020/UBTVQH14 mức giảm trừ gia cảnh năm 2023 như sau:

Giảm trừ gia đạo chobản thân tín đồ nộp thuế là11triệu/ tháng(132triệu/năm) và bớt trừ so với người nhờ vào là 4,4triệu/người/tháng.

(2) những khoản BHXH đề xuất (BHXH, BHYT, BHTN) và bảo đảm trong một số lĩnh vực nghề nghiệp quánh biệt.

(3) những khoản cá thể đóng góp mang đến từ thiện, khuyến học hoặc nhân đạo: Mức sút trừ buổi tối đa ko vượt quá các khoản thu nhập tính thuế và phải tài năng liệu triệu chứng minh.

Trong đó, đk để tính bớt trừ gia cảnh cho người phụ thuộc là:

- bạn nộp thuế sẽ được tính bớt trừ gia cảnh cho người phụ thuộc nếu đã đăng ký và được cung cấp mã số thuế.

- fan nộp thuế cần có hồ sơ minh chứng người phụ thuộc.

5. Biện pháp giảm thuế thu nhập cá nhân phải nộp

Hiện nay có không ít trường hòa hợp 2 tín đồ lao cồn cùng thao tác tại 1 công ty với nút lương 30.000.000 vnđ/tháng mang đến cùng một chức vụvà cùng một mức thăm gia đóng BHXH tương đồng nhưng nấc thuế TNCN A yêu cầu nộp là 2.150.000 vnđcòn B chỉ yêu cầu nộp 780.000 vnđ tiền thuế TNCN.

Nguyên nhân của sự việc chênh lệch tiền thuế TNCN đề xuất nộp của B không nhiều hơnso với Anhư trên là vì sự khác nhau về mứcgiảm trừ gia cảnh fan phụ thuộc. Cố kỉnh thể:

Lao hễ B tất cả 2 người dựa vào (có thể là mẹ, vợ, nhỏ hoặcngười không giống theo giải pháp của Pháp luật) trong những lúc A không có người phụ thuộc.

Do kia khi bao gồm người nhờ vào người nộp thuế đề nghị làm tờ khai đk người dựa vào để được sút trừ gia đạo và sút số tiền thuế TNCN yêu cầu nộp.

Như vậy trong bài viết trên đâyBảo hiểm làng mạc hội điện tửe

BH sẽ gửi tới bạn đọc những thông tin update mới tốt nhất có liên quan đến thuế thu nhập cá nhân và những cách tính thuế TNCN đơn giản dễ dàng và dễ dàng thực hiện. Muốn rằng hoàn toàn có thể mang lại mang đến Quý fan hâm mộ những tin tức hữu ích nhất.

Thuế thu nhập cá thể là gì? những quy định về thuế thu nhập cá nhân hiện tại như vậy nào? nếu bạn đang mong tìm hiểu cụ thể hơn về thuế TNCN, các vấn đề của thuế TNCN. Mời bạn cùng GA Accounting thăm khám phá chi tiết ngay tiếp sau đây nhé! Thuế thu nhập cá nhân <…>

Thuế thu nhập cá nhân cá nhân là gì? những quy định về thuế thu nhập cá thể hiện tại như thế nào?

Nếu ai đang muốn kiếm tìm hiểu cụ thể hơn về thuế TNCN, các vấn đề của thuế TNCN. Mời bạn cùng GA Accounting thăm khám phá cụ thể ngay sau đây nhé!

Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân cá nhân (TNCN) là thuế trực thu tính trên thu nhập của bạn nộp thuế sau thời điểm đã trừ những khoản thu nhập cá nhân miễn thuế và những khoản được giảm trừ gia cảnh. Thuế TNCN là trong số những nguồn thu đặc trưng của ngân sách. Là nhiệm vụ và quyền lợi và nghĩa vụ của mỗi công dân nhằm góp phần vào sự phát triển của đất nước.

Thuế TNCN được thi công trên nguyên tắc vô tư và kĩ năng nộp thuế. Thuế TNCN không tấn công vào những cá nhân có thu nhập thấp vừa đủ để nuôi sống bạn dạng thân và gia đình ở mức đề nghị thiết.

Đối tượng nộp thuế TNCN

Đối tượng buộc phải nộp thuế TNCN bao gồm:

Cá nhân cư trú và cá thể không trú ngụ tại nước ta có thu nhập chịu thuế:

Đối với cá thể cư trú: các khoản thu nhập chịu thuế là thu nhập phát sinh vào và quanh đó lãnh thổ vn không riêng biệt nơi trả thu nhập.Đối với cá nhân không cư trú: thu nhập chịu thuế là thu nhập cá nhân phát sinh tại nước ta không rành mạch nơi trả với nhận thu nhập.Cách tính thuế thu nhập cá nhân cá nhân

Hiện tại tất cả 3 phương pháp tính thuế TNCN từ tiền lương, tiền công giành cho 3 đối tượng người tiêu dùng khác nhau:

Khấu trừ 10% dành riêng cho cá nhân ký HĐLĐ bao gồm thời hạn dưới 3 mon hoặc không cam kết HĐLĐKhấu trừ 20% đối với cá thể không cư trú thường là người nước ngoài.Công thức tính thuế TNCN chung:

(1) Thuế TNCN yêu cầu nộp = các khoản thu nhập tính thuế x Thuế suất

Trong đó:

(2) thu nhập cá nhân tính thuế = thu nhập chịu thuế – những khoản bớt trừ

(3) thu nhập chịu thuế = Tổng thu nhập cá nhân – các khoản miễn thuế, không chịu đựng thuế

Thuế TNCN sẽ tiến hành tính theo tháng, kê thai có thể theo tháng hoặc theo quý tuy nhiên quyết toán theo năm. Thuế thu nhập cá nhân cá nhân được tính tại thời khắc trả thu nhập.

Ví dụ:

Tiền lương tháng 12/2019 trả với tháng 01/2020 thì tính vào thu nhập cá nhân chịu thuế của mon 1/2020.

Tiền thưởng tết âm lịch 2020 trả hồi tháng 2/2020 thì cùng vào thu nhập tính thuế TNCN của tháng 2/2020.

Các cách tính thuế thu nhập cá nhânCăn cứ vào công thức tính thuế trên, để tính được số thuế nên nộp hãy triển khai tuần từ theo công việc sau:

Bước 1. Tính tổng thu nhập

Bước 2. Tính các khoản được miễn

Bước 3. Tính các khoản thu nhập chịu thuế theo phương pháp (3)

Bước 4. Tính những khoản được sút trừ

Bước 5. Tính các khoản thu nhập tính thuế theo công thức (2)

Bước 6. Tính số thuế phải nộp theo công thức (1).

Đối với cá nhân cư trú ký kết hợp đồng lao động bao gồm thời hạn từ bỏ 03 tháng trở lên sau khi tính được thu nhập tính thuế thì chỉ việc lấy thu nhập cá nhân tính thuế x thuế suất (phương pháp Biểu lũy tiến từng phần – Tính từng bậc thuế tiếp đến cộng lại). Cụ thể theo bảng sau:

| Bậc thuế | Phần các khoản thu nhập tính thuế/năm (triệu đồng) | Phần thu nhập tính thuế/tháng (triệu đồng) | Thuế suất (%) |

| 1 | Đến 60 | Đến 5 | 5 |

| 2 | Trên 60 mang lại 120 | Trên 5 mang đến 10 | 10 |

| 3 | Trên 120 cho 216 | Trên 10 mang lại 18 | 15 |

| 4 | Trên 216 cho 384 | Trên 18 mang đến 32 | 20 |

| 5 | Trên 384 mang đến 624 | Trên 32 mang đến 52 | 25 |

| 6 | Trên 624 cho 960 | Trên 52 đến 80 | 30 |

| 7 | Trên 960 | Trên 80 | 35 |

Để câu hỏi tính toán tiện lợi hơn, rất có thể áp dụng phương pháp tính rút gọn theo phụ lục số 01/PL-TNCN phát hành kèm theo Thông bốn 111/2013/TT-BTC như sau:

| Bậc | Thu nhập tính thuế/ mon (triệu đồng) | Thuế suất (%) | Tính số thuế đề nghị nộp | |

| Cách 1 | Cách 2 | |||

| 1 | Đến 5 | 5 | 0 trđ + 5% TNTT | 5% TNTT |

| 2 | Trên 5 mang đến 10 | 10 | 0.25 trđ + 10% TNTT bên trên 5 trđ | 10% TNTT – 0.25 trđ |

| 3 | Trên 10 đến 18 | 15 | 0.75 trđ + 15% TNTT bên trên 10 trđ | 15% TNTT – 0.75 trđ |

| 4 | Trên 18 cho 32 | 20 | 1.95 trđ + 20% TNTT bên trên 18 trđ | 20% TNTT – 1.65 trđ |

| 5 | Trên 32 đến 52 | 25 | 4.75 trđ + 25% TNTT bên trên 32 trđ | 25% TNTT – 3.25 trđ |

| 6 | Trên 52 cho 80 | 30 | 9.75 trđ + 30% TNTT bên trên 52 trđ | 30 % TNTT – 5.85 trđ |

| 7 | Trên 80 | 35 | 18.15 trđ + 35% TNTT bên trên 80 trđ | 35% TNTT – 9.85 tr |

Hoặc bạn cũng có thể tính thuế TNCN vô cùng mau lẹ tại: hệ thống tính thuế TNCN online.

Các trường phù hợp được miễn thuế các khoản thu nhập cá nhân

Theo điều 4, Luật thuế thu nhập cá nhân quy định các khoản thu nhập cá nhân được miễn thuế TNCN rõ ràng như sau:

Thu nhập từ chuyển nhượng ủy quyền BĐS giữa vợ với chồng, cha để, bà mẹ đẻ với nhỏ đẻ,…Thu nhập từ chuyển nhượng ủy quyền nhà ở, quyền thực hiện đất (QSDĐ) ở. Những tài sản gắn liền với khu đất ở của cá thể trong trường hợp cá thể chỉ có 1 nhà ở, đất ở duy nhấtThu nhập từ giá trị QSDĐ của cá nhân được đơn vị nước giao đất

Thu nhập từ thừa nhận thừa kếhay quà tặng kèm là BĐS giữa vợ chồng, phụ thân đẻ, mẹ đẻ với con đẻ…Phần chi phí lương làm việc ban đêm, làm cho thêm tiếng được trả cao hơn nữa so cùng với lương làm việc ban ngày, có tác dụng trong tiếng theo công cụ của pháp luật

Thu nhập từ tiền lãi gửi tại tổ chức tín dụng, lãi từ HĐ bảo hiểm nhân thọ

Các khoản giảm trừ gia cảnh

Điều 1 Nghị quyết 954/2020/UBTVQH14 điều chỉnh mức sút trừ gia cảnh và áp dụng từ kỳ tính thuế năm 2020 như sau::

Mức giảm trừ so với người nộp thuế: 11 triệu đồng/ tháng (132 triệu đồng/năm)Mức giảm trừ so với mỗi tín đồ phụ thuộc: 4,4triệu đồng/ tháng

Người nộp thuế cần để ý một số vụ việc sau:

Việc sút trừ gia cảnh đối với người nhờ vào thực hiện tại theo nguyên tắc: từng người nhờ vào chỉ được sút trừ 1 lần vào một đối tượng người tiêu dùng nộp thuế.

Người dựa vào là bạn mà đối tượng người tiêu dùng nộp thuế có trách nhiệm nuôi dưỡng bao gồm:

Con chưa thành niên, nhỏ bị tàn tật, không có chức năng lao độngCác cá nhân không gồm thu nhập hoặc các khoản thu nhập không vượt trên mức cần thiết quy định. Bao hàm con thành niên đang học đại học, cao đẳng, trung học chăm nghiệp, học nghề; vk hoặc ck không có khả năng lao động, cha mẹ đã không còn tuổi lao động.

Các khoản thu nhập cá nhân không chịu thuế TNCN

Bên cạnh những khoản giảm trừ gia đạo thì những khoản sau cũng không chịu đựng thuê thu nhập cá nhân cá nhân:

Phụ cấp điện thoại

Phụ cấp cho trang phục

Tiền công tác phí

Thu nhập tự phần tiền lương, chi phí công thao tác ban đêm, làm cho thêm giờ đồng hồ được trả cao hơn so với tiền lương, chi phí công thao tác ban ngày, làm việc trong giờ.Các khoản bảo đảm bắt buộc: bảo đảm xã hội, bảo hiểm y tế, bảo đảm thất nghiệp, bảo hiềm nghề nghiệp và công việc trong một số nghành nghề dịch vụ đặc biệt

Ngoài ra còn những khoản trợ cung cấp khác ko kể vào các khoản thu nhập chịu thuế TNCN. Lấy ví dụ như: trợ cung cấp thôi việc, trợ cấp mất câu hỏi làm, trợ cấp cho thất nghiệp, trợ cấp hưu trí 1 lần…

Trên đây đó là những loài kiến thức, những vấn đề cơ phiên bản của thuế thu nhập cá nhân cá nhân. Hi vọng rằng những share trên sẽ đem đến thông tin có lợi cho người tiêu dùng hàng.

Thêm nữa, nếu khách hàng còn bất kỳ do dự nào về những vấn đề của thuế TNCN. Hoặc bạn cần tư vấn các giải pháp tài chính, kế toán tài chính doanh nghiệp. Đừng ngần ngại, hãy tương tác ngay GA Accounting nhằm được hỗ trợ tư vấn hỗ trợ chi tiết nhất nhé!